Argentina: deuda y factoría exportadora – Por Horacio Rovelli

Deuda y factoría exportadora

Horacio Rovelli*

La lógica económica en el gobierno de Javier Milei —como fue antes en el de Cambiemos, en el de Menem con Cavallo y previamente con Martínez de Hoz— es la búsqueda y apropiación inmediata de la ganancia a como dé lugar, cubriendo los déficits que ellos mismos generaron con endeudamiento, aprovechando la alta liquidez internacional, que a su vez fue el camino para que los sectores más favorecidos del modelo adquieran las divisas y fugarlas a posteriori, en lo financiero y en una primera etapa.

Las inconsecuencias de la segunda etapa del modelo extractivista, agropecuario, financiero exportador que propician y ejecutan les obliga, para superar la restricción externa, a endeudarse y a ofrecer pingues negocios al capital más concentrado.

En ese marco sólo se apuntalan los proyectos de inversión que comprende el “Régimen para Grandes Inversiones (RIGI)”, que era central en el frustrado proyecto de ley Ómnibus y que ahora se incorpora en el proyecto denominado “Nueva Ley de Bases y Puntos de Partida para la Libertad de los Argentinos”, para inversiones de 200 millones de dólares o más, ya sea para nuevos desarrollos o para la ampliación de existentes, en sectores dinámicos de la economía, como hidrocarburos, minería, agroindustria, infraestructura, forestal, tecnología, garantizándole estabilidad fiscal por 30 años, los cuales, a partir del tercer año, no pagarán derechos de exportación, les disminuirá la alícuota del Impuesto a las Ganancias del 35 al 25% y, lo que es peor, como la autoridad de aplicación es el gobierno nacional, pueden determinar sobre los impuestos provinciales y definir el marco regulatorio para el desarrollo de la inversión.

Pero hasta que esas inversiones se realicen, el gobierno necesita de divisas para afrontar los crecientes pagos de una deuda que nunca se investigó ni se investiga adónde se destinó. A cambio, encubrir la deuda y a quienes benefició, al menos para cobrarles impuestos [1], prioriza la renta financiera a costa de un mercado interno que se achica, se concentra y se extranjeriza, con lo que condena a amplias franjas de la población a la desocupación y a la pobreza, con un efecto anestésico inicial por el ingreso de dólares para un sector de la población, pero insustentable en el tiempo, como lo demostró la necesidad de acudir al FMI y la magnitud y vencimientos de la deuda externa en todos los casos.

Martínez de Hoz se sumó al Rodrigazo en las devaluaciones posteriores hasta instrumentar la “tablita cambiaria”. Menem se subió a la híper devaluación e hiperinflación de Alfonsín en su primer año y medio de gestión, para después fijar el precio del dólar a 10.000 australes. La administración de Cambiemos devaluó violentamente no bien asumió el gobierno (el dólar pasó a valer 9,70 pesos el 9 de diciembre de 2015 a 13,90 pesos el 31 de enero y a 15,80 el 28 de febrero de 2016), quitaron las retenciones (derechos de exportación) a las exportaciones en general y disminuyeron las de la soja, plasmando una brutal transferencia de ingresos de los asalariados y los que perciben sumas fijas a favor de los exportadores y, entre ellos, a los de mayor patrimonio, y agudizando el déficit fiscal que se financiaba con endeudamiento en pesos y en divisas, cerrando el circuito de deuda y fuga.

Paralelamente, incrementaron fuertemente todas las tasas de interés de manera tal que en mayo de 2017 el dólar valía (hasta la crisis de Brasil) menos de 16 pesos (precio similar que un año antes) y las LEBAC (letras del BCRA) pagaron tasas en ese período del 38 al 25% anual, recreando el sistema de carry trade (bicicleta financiera) como fue en todas las etapas en que el liberalismo gobernó al país; así, ingresan dólares financieros, se pasan a pesos, lucran con la tasa de interés, vuelven a su moneda original y regresan a su país de origen.

Que fue lo que pasó el 25 de abril de 2018 ante la suba de la tasa de interés de largo plazo (10 años) de los Estados Unidos, que la acercó al 3% anual, fuga encabezada por los mismos bancos que colocaron los títulos de deuda argentinos en los mercados internacionales (JP Morgan, HSBC, Deutsche Bank, Morgan Stanley, Merrill Lynch, etc.).

Paralelamente, aparecen fuertemente en el mercado financiero local grandes administradores de fondos de cobertura como BlackRock, Franklin Templeton, Fidelity, Vanguard y Pimco, entre otros, que, en la mayoría de los casos, no le prestaron directamente al Tesoro de la Nación y sí compraron (en los mercados secundarios de títulos y acciones del país y del exterior) los títulos de deuda, a precio muy menor al nominal, a los que querían salir de esa acreencia.

Tanto Menem-Cavallo, como Cambiemos desde el inicio de la gestión, acrecentaron sideralmente las tarifas eléctricas, del gas, de los combustibles, del agua, de las comunicaciones, redujeron la alícuota de bienes personales, siempre beneficiando a los sectores de mayores ingresos en desmedro de la población. La dupla Luis Caputo-Santiago Bausili hace exactamente lo mismo

La esencia de la propuesta consiste en primero devaluar nuestra moneda de manera tal que el tipo de cambio sea mayor que las tasas de interés, que el promedio de los precios y que los salarios, lo que genera una transferencia de ingresos de los asalariados y de los pequeños y medianos productores a favor de los sectores más concentrados y de los exportadores. Una vez producida la devaluación, aseguran que las distintas tasas de interés del país (plazo fijo, rendimiento de títulos y acciones, etc.) sean mayores que las nuevas depreciaciones cambiarias, propiciando el ingreso de capitales especulativos en una nueva versión de la bicicleta financiera de José Alfredo Martínez de Hoz, de Domingo Felipe Cavallo y de Cambiemos.

Por ejemplo, en la gestión de Cambiemos dejaron que los precios de grandes empresas crecieran por encima del dólar (que, punta contra punta, en ese gobierno, se acrecentó en un 670%), como es el caso de las tarifas eléctricas (que incluso crecieron por encima de la devaluación de nuestra moneda): Pampa Energía S. A. (donde participan del capital accionario y con directores nombrados en la S. A., BlackRock y Joseph Lewis) que controla a Transener [2]. O de Nicolás Caputo, que tiene participación junto con capitales chilenos y la firma española ENDESA y la italiana ENEL en Edesur. O de Rogelio Pagano que de ser empleado de Marcelo Mindlin en Dolphin S. A. (que luego se llamó Pampa Energía S. A.) pasó a ser titular de todas las empresas distribuidoras de electricidad de la provincia de Buenos Aires: EDELAP, EDES, EDEA Y EDEN y de la distribuidora de la provincia de Salta: EDESA.

Pero la inmediata y acelerada suba de los precios provocada por los grupos económicos locales y extranjeros que operan en la Argentina y el mayor endeudamiento para pagarles a los fondos buitre que no habían ingresado en los canjes de los años 2005 y 2010 (NM Elliot de Paul Singer, Aurelius y otros), con el fin de dejar librado el ingreso de capitales del exterior, sumado a la incapacidad en el tiempo del repago de la deuda fruto de que desfinanciaron el Estado por la devaluación y quita y reducción de las retenciones y el mismo endeudamiento en dólares, sabiendo que la devaluación no implica mayores exportaciones, esto es, pagan afuera en divisas y demandan determinada cantidad de bienes (no más que lo que necesitan), al darle más pesos por dólar beneficia a los exportadores pero eso no significa mayores ventas y sí mayor apropiación de ganancias.

La administración Caputo – Bausili

Obviamente que cada nueva administración liberal significa un nuevo retroceso para la población y un avance sistemático y mayor para el gran capital. Capital incluso cada vez más extranjerizado con predominio de los grandes fondos de cobertura que a su vez tienen mayor participación en las grandes empresas energéticas, en las mineras y en los acopiadores y comercializadores de granos, que son las tres áreas que les interesan de nuestro país

Por eso, con fecha 16 de diciembre de 2023 se publicó el DNU 55/23, que declaró la “emergencia energética” para los servicios de gas y energía eléctrica, cuyo artículo 2º dice: “La Secretaría de Energía del Ministerio de Economía para que elabore, ponga en vigencia e implemente un programa de acciones necesarias e indispensables con el fin de establecer los mecanismos para la sanción de precios en condiciones de competencia y libre acceso, mantener en términos reales los niveles de ingresos y cubrir las necesidades de inversión”.

Primero, en la Argentina existe el principio de “pobreza energética” por lo que un hogar no puede destinar más del 10% de sus ingresos totales a la cobertura de luz y de gas, que obviamente el DNU 55/23 deroga. Y, en segundo término, fijan precios y no se sabe el costo de cada cuenca productiva de gas y/o de cada usina eléctrica; es más, con los nuevos precios del gas se produce una relación directa de aumentos en la electricidad que se terminan trasladando a todos los usuarios.

La Resolución 7/2024 de la Secretaría de Energía incrementó en un 124% el precio mayorista de la energía eléctrica, afectando en mayor medida las industrias y comercios a los cuales se les incrementa las tarifas según consumo entre el 420% y 600%. Y la Resolución 41/2024 de esa Secretaría eleva el precio PIST (Punto de Ingreso al Sistema de Transporte) del gas a 4,43 dólar/MMBTU para el período invernal, por lo tanto, los hogares deberán multiplicar por 4,5 veces lo que pagan de gas (350% de aumento) y las industrias y comercios por siete (600% aumento), y encima, hacia adelante, se ajustan las tarifas según el precio del dólar, garantizándoles a las empresas la tasa de ganancia en divisas.

En la etapa de extracción de gas, las empresas que participan son: YPF, Total Austral, Pan American Energy (PAE), Petrobras, Pluspetrol, LF Company, Tecpetrol, Apache y Chevron.

Tecpetrol del grupo Rocca-Techint preside el directorio de YPF S. A. a través de Horacio Marín, quien trabaja para el grupo desde hace 35 años y era el CEO de Tecpetrol hasta el 10 de diciembre de 2023. También trabajaron hasta esa fecha, en Tecpetrol, Matías Fariña, nombrado gerente de Exploración y Producción de YPF, y Gustavo Gallino, ahora vicepresidente de Infraestructura de la petrolera.

En Apache y Chevron participan BlackRock y su nave insignia: Pampa Energía, junto al Grupo Techint son los que hicieron el primer tramo del gasoducto Néstor Kirchner que traslada el gas de Vaca Muerta a Salliqueló y, seguramente, se les adjudicará el segundo tramo hasta San Jerónimo Norte en Santa Fe y de la reversa de La Carlota (Córdoba) a Bolivia, para terminar proveyéndole gas a São Paulo, Brasil (y allí seguramente se fijará el precio que deberá pagarse en la Argentina).

El transporte es controlado por Transportadora General del Norte (TGN) de Techint y Eurnekian, y Transportadora General del Sur (TGS) de Pampa Energía (Marcelo Mindlin, Joseph Lewis, BlackRock y las familias Sielecki y Werthein), que conectan las cinco cuencas que existen en el país.

Por su parte, el sector de la distribución es manejado por nueve empresas que son Metrogas, Gas Natural Fenosa, Camuzzi Gas Pampeana, Camuzzi Gas del Sur, Ecogas Centro, Ecogas Cuyana, Litoral Gas, GasNor y Gas Nea quienes se encargan de distribuir el gas a lo largo del país.

Ex directivo de la petrolera Repsol-YPF y ex accionista de las compañías de distribución de luz y gas más importantes de la Argentina, Alejandro Macfarlane, hoy socio de Marcos Galperín en Mercado Libre, nos habla a las claras de operadores de un poder tras la sombra que no es otro que los grandes fondos de cobertura BlackRock y Vanguard, principalmente, que son a su vez accionistas o financian a las 720 empresas socias de Am Cham (Cámara de Comercio de los Estados Unidos en Argentina), que preside Facundo Gómez Minujín, que es a la vez presidente del JP Morgan para la Argentina, Paraguay y Uruguay, y cuyos principales dueños son BlackRock y Vanguard.

En síntesis

Financieramente nada parece alterar el curso del carry trade (vender dólares para posicionarse en pesos y luego tomar ganancias para retornar al dólar), entre los fondos de inversión los más demandados en marzo y en lo que va de abril fueron los de Money Market (colocaciones en pesos).

Luis Caputo y su equipo, en la convocatoria a inversionistas en Washington, organizada por JP Morgan, del jueves 18 de abril de 2024, que llevó como título “Argentina: estabilización, regulación y crecimiento sustentable”, les aseguró que van a seguir garantizando una tasa de interés mayor que la devaluación del dólar.

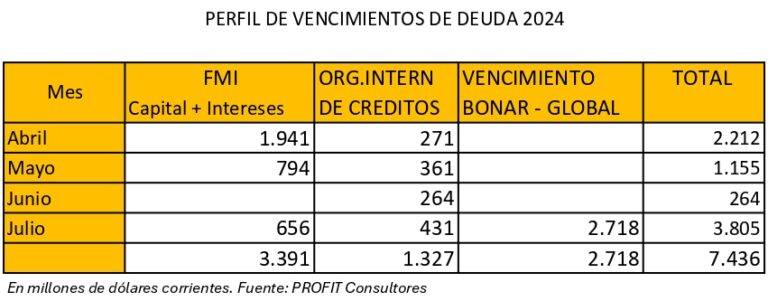

El objetivo es que ingresen dólares para cubrir los fuertes vencimientos de aproximadamente 7.436 millones de dólares que se deben pagar hasta el 31 de julio 2024. Es cierto que lo exigente son los intereses del FMI (el capital se refinancia siempre que se cumpla con la meta de junio) y el vencimiento de los títulos Global y Bonar, pero también se debe contemplar que el 30 de junio de 2024 vence uno de los tres tramos de los swaps otorgados al país por la República Popular China, sería el menor (de un poco menos de 5.000 millones de dólares) y, dada la torpeza del gobierno de Milei, es probable que no se renueve y obligue al país su cancelación.

Las Reservas Internacionales del BCRA se acrecentaron en 8.112 millones de dólares entre el 7 de diciembre de 2023 (reserva bruta por 21.209 millones de dólares) y el 12 de abril de 2024 (de 29.181 millones de dólares), por tres fuentes:

- Por la liquidación de las exportaciones (las energéticas liquidaron según lo previsto y las agro y agroindustriales algo menor a lo esperado pero lo hicieron por unos 5.000 millones de dólares hasta el 12 de abril 2024).

- Las fuertes ventas de ahorro interno en dólares que vendieron personas y empresas para financiar su vida y/o actividad.

- El carry tradereferido que el gobierno prosigue fomentando.

Todo ello demuestra varias cosas:

El gobierno cuenta con el apoyo de los grandes medios que hablan de la acumulación de las reservas, pero no de que la deuda bruta de la Administración nacional aumentó en 32.731 millones de dólares (cuatro veces más), desde los 370.673 millones de dólares de diciembre 2023 a los 403.404 millones de dólares al 31 de marzo de 2024 (Boletín Mensual – Secretaría de Finanzas de la Nación).

Que Gita Gopinath le dijo claramente, a la delegación argentina encabezada por Luis Caputo, que el FMI no le va a ampliar el programa vigente para que el país pueda acceder a dólares frescos (el objetivo era que el FMI le otorgara un crédito por la diferencia entre lo adjudicado a Macri en abril de 2018 y lo realmente recibido).

Que la inflación medida por el IPC del INDEC no cede y va a ser mayor con el tarifazo de gas y electricidad.

Que ocultan la feroz recesión imperante y los niveles de pobreza.

Que el gobierno apuesta a que ingresen dólares como sea, sabe por las experiencias históricas mencionadas que, si se frena el ingreso de dólares financieros y/o comerciales y se exacerba la fuga de capitales, no se realiza la segunda etapa, que es la inversión de capitales. Y que el capital que viene es para comprar por la mitad lo que vale el doble, pero no para ampliar la capacidad económica.

Sí es cierto que el avance de cada día del gobierno torna cada vez más difícil volver a la defensa del mercado interno y del trabajo y la producción nacional y la importancia del salario como ordenador y motor de la actividad económica, en oposición a la recesión y a la desocupación que transforma a nuestro país en una mera factoría de exportación de recursos naturales.

Notas

[1] Proyecto de Ley del Senador Oscar Parrilli, aprobado en el Senado de la Nación y con dictamen de mayoría a favor y de minoría en contra de Diputados en el año 2023 y nunca fue llevado al recinto de la Cámara de Diputados para su discusión y que se convierta en ley.

[2] Compañía de Transporte de Energía Eléctrica en Alta Tensión Transener S. A. (Transener) principal operadora de la red nacional integrada por 12.400 kilómetros de líneas de transmisión, adicionando los 6.228 kilómetros de líneas que componen la red de su controlada, la Empresa de Transporte de Energía Eléctrica por Distribución Troncal de la Provincia de Buenos Aires Sociedad Anónima, Transba S. A.

* Licenciado en Economía, profesor de Política Económica y de Instituciones Monetarias e Integración Financiera Regional en la Facultad de Ciencias Económicas (UBA). Fue Director Nacional de Programación Macroeconómica. Analista senior asociado al Centro Latinoamericano de Análisis Estratégico (CLAE).